Perakende Firmaları İçin Kredi Stratejileri

Perakende sektörü, finansal yönetim açısından birçok zorlukla karşı karşıya kalmaktadır. Bu zorlukların üstesinden gelmek ve sürdürülebilir bir büyüme sağlamak için firmaların etkili kredi stratejileri geliştirmeleri gerekmektedir. Bu makalede, perakende firmalarının kredi stratejilerini nasıl geliştirebileceği...

Borç Yönetiminde Kredi Kullanımı

konusunu ele alırken, bireylerin ve işletmelerin finansal durumlarını nasıl etkilediğini anlamak önemlidir. Kredi kullanımı, acil nakit ihtiyaçlarını karşılamaktan büyük yatırımlara kadar geniş bir yelpazede fayda sağlarken, aynı zamanda dikkatli bir yönetim gerektirir. Bu...

Kredi Seçiminde Dikkat Edilmesi Gereken 7 Kritik Faktör

Kredi seçimi, finansal kararların en önemli işlemlerinden biridir. Bu yazıda, kredi seçiminde dikkat edilmesi gereken 7 kritik faktör ele alınacak. Kredi faiz oranı, şartları, gelir durumu ve kredi notu gibi noktaların önemi vurgulanacak. Ayrıca kredi başvurusunda gereken belgeler ve ek masraflara dair bilgiler de sunulacağı için, doğru kredi seçiminin nasıl yapılacağı konusunda okuyucular bilgilendirilecektir.

Sağlık Sektörü İçin Finansal Kredi Destekleri

Sağlık sektörü, sürdürülebilir büyüme ve gelişim için finansal desteklere ihtiyaç duymaktadır. Bu makalede, sağlık sektöründe sunulan kredi desteklerini detaylı bir şekilde inceleyeceğiz. Finansal kredi destekleri, sağlık kuruluşlarının hizmet kalitesini artırmak ve yenilikçi projeleri hayata...

Kredi Sözleşmelerinde Dikkat Edilmesi Gereken Maddeler

Kredi sözleşmeleri, finansal yükümlülüklerin ve hakların belirlendiği önemli belgelerdir. Bu makalede, kredi sözleşmelerinde dikkat edilmesi gereken temel maddeleri inceleyeceğiz. Kredi almak, birçok kişi ve işletme için önemli bir finansal adımdır. Ancak, bu süreçte dikkat...

Konut Kredisi Ödemelerinde Esneklik Sağlayan Bankalar

Konut kredisi ödemeleri, birçok birey için önemli bir mali yükümlülük oluşturmaktadır. Bu nedenle, finansal esneklik sağlayan bankaların sunduğu avantajlar oldukça değerlidir. Bu makalede, esnek konut kredisi seçeneklerini ve hangi bankaların bu hizmetleri sunduğunu detaylı...

Finansal Krizlerinde Başvurulabilecek Kredi Çözümleri

Finansal krizler, bireylerin ve işletmelerin karşılaşabileceği en zorlu durumlar arasında yer almaktadır. Bu tür krizler, ani gelir kayıpları, ekonomik durgunluklar veya beklenmedik harcamalar nedeniyle ortaya çıkabilir. Bu makalede, finansal kriz anlarında başvurulabilecek kredi çözümleri...

Startup’lar İçin Kredi İmkanları

Bu makalede, startup'ların finansman ihtiyaçlarını karşılamak için mevcut kredi seçeneklerini inceleyeceğiz. Girişimcilerin büyüme hedeflerine ulaşabilmeleri için finansman bulmaları oldukça önemlidir. Bu nedenle, kredi türleri, başvuru süreçleri ve dikkat edilmesi gereken noktalar hakkında kapsamlı bilgiler...

Anadolubank Kredi Kartı Faiz Oranları ve Kullanım Stratejileri

Anadolubank kredi kartı, kullanıcılarına sunduğu çeşitli avantajlar ve esnek ödeme seçenekleri ile dikkat çekmektedir. Bu makalede, Anadolubank kredi kartı faiz oranları ve bu kartların nasıl daha etkili bir şekilde kullanılabileceği üzerine kapsamlı bilgiler sunulacaktır.Anadolubank...

Taşıt Kredisi İle Araç Almanın Ayrıntıları

Taşıt kredisi, araç sahibi olmanın en pratik yollarından biridir. Bu makalede, taşıt kredisi ile araç almanın avantajları, süreçleri ve dikkat edilmesi gereken noktalar ele alınacaktır.Taşıt Kredisi Nedir?Taşıt kredisi, bankalar veya finans kuruluşları tarafından bireylere...

Eğitim Kredisi Nasıl Alınır ve Şartları Nelerdir?

Eğitim kredisi, öğrencilere eğitim masraflarını karşılamak için sunulan önemli bir finansal destek aracıdır. Bu makalede, eğitim kredisinin nasıl alınacağı ve hangi şartların gerektiği detaylı bir şekilde ele alınacaktır.Eğitim Kredisi Nedir?Eğitim kredisi, öğrencilere öğrenim hayatları...

Yüksek Tutarlı Krediler İçin Gereken Belgeler ve Şartlar

Yüksek tutarlı krediler, bireylerin ve işletmelerin finansal ihtiyaçlarını karşılamak için önemli bir araçtır. Bu tür krediler, genellikle büyük yatırımlar, konut alımları veya işletme sermayesi gibi durumlar için kullanılmaktadır. Ancak, bu kredilere başvuruda bulunmadan önce,...

Küresel Piyasadaki Değişimlere Karşı Kredi Planları

Küresel ekonomik dalgalanmalar, bireylerin ve işletmelerin kredi planlarını etkileyen önemli faktörlerdir. Bu makalede, değişen piyasa koşullarına uygun kredi stratejileri ele alınacaktır. Küresel piyasalardaki değişiklikler, finansal kararların alınmasında kritik bir rol oynamaktadır. Bu nedenle, doğru...

Hangi Durumlarda İhtiyaç Kredisi Almak Mantıklı?

Hayatın getirdiği beklenmedik durumlar, çoğu zaman finansal açıdan acil çözümler gerektirebilir. Bu aşamada ihtiyaç kredisi, bireylerin ve işletmelerin zor zamanlarında hızlı bir nefes alma imkanı sunar. Ancak, ihtiyaç kredisi almanın avantajları ve doğru kullanım...

Küresel Ekonomik Gelişmelerin Kredi Piyasasına Etkisi

Küresel ekonomik gelişmeler, dünya genelindeki finansal sistemleri ve özellikle kredi piyasalarını derinden etkilemektedir. Bu makalede, bu etkilerin nedenleri ve sonuçları detaylı bir şekilde ele alınacak, okuyuculara kredi piyasasının dinamikleri hakkında kapsamlı bir bakış açısı...

Spor ve Eğlence Sektöründe Finansman Çözümleri

Spor ve eğlence sektörü, dünya genelinde büyük bir ekonomik etkiye sahip dinamik bir alandır. Bu sektör, yalnızca spor etkinlikleri ve eğlence organizasyonları ile sınırlı kalmayıp, aynı zamanda geniş bir kitleye hitap eden birçok fırsat...

Anadolu Bank Ticari Krediler ve Şartları

Anadolu Bank, Türkiye'deki işletmelere yönelik çeşitli ticari kredi seçenekleri sunarak, finansal ihtiyaçların karşılanmasına yardımcı olmaktadır. Bu makalede, Anadolu Bank'ın sunduğu ticari kredilerin türleri, başvuru süreçleri ve şartları detaylı bir şekilde incelenecektir.Ticari Kredilerin TanımıTicari krediler,...

Kredi Başvurusunu Reddeden Bankalar: Nedenler ve Çözümler

Kredi başvurusu reddi, birçok birey için stresli bir durum olarak karşımıza çıkmaktadır. Bu makalede, bankaların kredi başvurularını neden reddettiği ve bu durumu aşmanın yolları detaylı bir şekilde ele alınacaktır.Kredi Başvurusunun Reddedilme Nedenleri ...

Mevcut Kredilerin Yapılandırılması: Adım Adım Rehber

Kredi yapılandırması, borç yükünü hafifletmek ve ödeme koşullarını iyileştirmek için önemli bir adımdır. Bu rehber, süreç hakkında kapsamlı bilgi sunmaktadır.Kredi Yapılandırması Nedir?Kredi yapılandırması, mevcut borçların yeniden düzenlenmesi anlamına gelir. Bu süreç, borçlunun finansal durumunu...

Kredi Onayı İçin Bankaların Kullandığı Güncel Değerlendirme Kriterleri

Kredi onayı almak, birçok kişi için önemli bir süreçtir. Bu makalede, bankaların kredi onayı için kullandığı güncel değerlendirme kriterlerini ayrıntılı bir şekilde ele alacağız. Kredi başvurusu yaparken, bankaların dikkat ettiği çeşitli faktörler bulunmaktadır. Bu...

Akbank Direkt Mobil Bankacılık Kullanımı ve Özellikleri

Akbank Direkt, kullanıcıların finansal işlemlerini kolay ve hızlı bir şekilde gerçekleştirmelerini sağlayan modern bir mobil bankacılık uygulamasıdır. Bu makalede, Akbank Direkt'in özellikleri, kullanım detayları ve avantajları ele alınacaktır.Akbank Direkt Nedir?Akbank Direkt, Akbank'ın kullanıcılarına sunduğu...

Bankalar İle İletişimde Kredi Alırken Dikkat Edilmesi Gerekenler

Kredi almak, birçok kişi için önemli bir finansal adımdır. Bu süreçte bankalarla etkili iletişim kurmak, doğru kararlar vermek için kritik öneme sahiptir. Kredi başvurusu yapmadan önce, hangi tür krediyi alacağınızı ve bu süreçte dikkat...

Kredili Mevduat Hesabı Hakkında Bilinmesi Gerekenler

Kredili mevduat hesapları, bankaların sunduğu finansal ürünlerden biridir ve bu hesaplar, kullanıcıların anlık nakit ihtiyaçlarını karşılamalarına yardımcı olur. Ancak, bu hesapların bazı önemli detayları ve riskleri bulunmaktadır. Bu makalede, kredili mevduat hesaplarının ne olduğu,...

Kredi Kullanımının Vergisel Avantajları

Kredi kullanımı, bireyler ve işletmeler için çeşitli finansal fırsatlar sunmaktadır. Bu fırsatlar arasında en dikkat çekici olanlardan biri, kredi kullanımının sağladığı vergisel avantajlardır. Bu yazıda, kredi kullanımının vergisel avantajlarını detaylı bir şekilde inceleyeceğiz.Kredi Nedir...

Reklam ve Pazarlama Firmalarına Yönelik Kredi Çözümleri

Reklam ve pazarlama firmaları için finansman çözümleri, işletmelerin büyümesi ve rekabet avantajı elde etmesi için kritik öneme sahiptir. Bu makalede, çeşitli kredi türlerini ve başvuru süreçlerini detaylı bir şekilde inceleyeceğiz.Kredi Türleri ve ÖzellikleriReklam ve...

Kurumsal Sosyal Sorumluluk Projelerinde Kredi Kullanımı

Kurumsal sosyal sorumluluk projeleri, şirketlerin topluma katkı sağlama amacı güder. Bu projeler, sadece sosyal adaletin sağlanmasına değil, aynı zamanda çevresel sorunların çözümüne de yönelik önemli adımlar içerir. Ancak bu projelerin başarılı bir şekilde hayata...

Kredi Başvurusu Onay Şansını Artırmanın Yolları

Kredi başvurusu yaparken onay alma şansını artırmak, finansal hedeflerinizi gerçekleştirmek için kritik bir adımdır. Kredi onayı almak, birçok kişi için hayallerindeki evi almak, yeni bir araba sahibi olmak veya acil durumlar için gerekli finansmanı...

Alternatif Bank Kredi Kartı Faiz Oranları ve Taksitli Ödeme Seçenekleri

Alternatif Bank, kredi kartı faiz oranları ve taksitli ödeme seçenekleri hakkında kapsamlı bilgi sunarak, tüketicilerin bilinçli kararlar almasına yardımcı olmayı amaçlamaktadır. Bu yazıda, kredi kartı faiz oranlarının ne olduğu, Alternatif Bank'ın sunduğu faiz oranları...

Öğrenci Kredisi Almanın Yolları

, birçok öğrenci için eğitim hayatını sürdürebilmek adına önemli bir konudur. Bu makalede, öğrenci kredisi almanın yollarını, gerekliliklerini ve dikkat edilmesi gereken noktaları detaylı bir şekilde inceleyeceğiz. Ayrıca, farklı kredi türleri ve başvuru süreçleri...

Akbank İhtiyaç Kredisi Faizleri ve Başvuru Kriterleri

Bu makalede, Akbank ihtiyaç kredisi faiz oranları, başvuru süreçleri ve gerekli kriterler hakkında detaylı bilgi verilecektir. Okuyuculara rehberlik edecek pratik bilgiler sunulacaktır.Akbank İhtiyaç Kredisi Nedir?Akbank ihtiyaç kredisi, bireylerin finansal ihtiyaçlarını karşılamak amacıyla sunduğu bir...

Aile Bütçesine Katkı Sağlamanın Kreatif Yolları

Aile bütçesini dengelemek ve artırmak için yaratıcı yöntemler arıyorsanız, bu makale size çeşitli stratejiler sunacaktır. Ekonomik zorluklarla başa çıkmak için pratik önerelere göz atın. Aile bütçenizi yönetmek, finansal sağlığınızı korumanın en önemli adımlarından biridir....

Kredi Notunu Yükseltmek İçin Uzun Vadeli Stratejiler

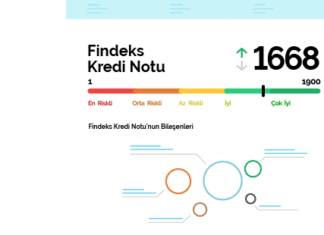

Kredi notu, bireylerin finansal sağlığını gösteren önemli bir göstergedir. Bu makalede, kredi notunu yükseltmek için uygulanabilecek uzun vadeli stratejiler detaylı bir şekilde ele alınacaktır.Kredi Notu Nedir?Kredi notu, bireylerin kredi geçmişine dayalı olarak oluşturulan bir...

Kredi Notumu Nasıl Yükseltebilirim? 5 Adımda Çözüm!

Kredi notunu yükseltmek isteyenler için önemli adımlar bulunmaktadır. Kredi notu, finansal sağlığın ve kredi alabilme durumunun göstergesidir. Bu yazıda, kredi notunu yükseltmenin yolları, zamanında ödeme yapmanın önemi ve borç oranını düşürme gibi kritik ipuçları sunulmaktadır.

Yeşil Enerji Projeleri İçin Finansal Kredi Seçenekleri

Yeşil enerji projeleri, sürdürülebilirlik hedeflerine ulaşmak için kritik öneme sahiptir. Bu projeler, çevresel etkileri azaltmanın yanı sıra, ekonomik büyümeye de katkı sağlamaktadır. Bu makalede, yeşil enerji projelerini destekleyen çeşitli finansal kredi seçeneklerini detaylı bir...

Mobil Uygulama Geliştiricileri İçin Kredi Destekleri

Mobil uygulama geliştirme süreci, girişimciler için oldukça maliyetli bir yolculuktur. Bu süreç, yalnızca teknik bilgi ve yaratıcılık gerektirmekle kalmaz, aynı zamanda finansal kaynaklar da talep eder. Bu makalede, mobil uygulama geliştiricilerine sunulan kredi desteklerini...

Dijital Bankacılıkta Kredi Başvurusu Nasıl Yapılır?

Dijital bankacılık, günümüzde finansal işlemleri daha hızlı ve kolay hale getiren bir sistemdir. Özellikle kredi başvuruları, dijital platformlar üzerinden yapılabilmesi sayesinde büyük bir kolaylık sağlamaktadır. Bu makalede, dijital bankacılıkta kredi başvurusunun nasıl yapılacağına dair...

Esnaf Kredisi Nasıl Alınır?

Esnaf kredisi, küçük ve orta ölçekli işletmelerin finansal ihtiyaçlarını karşılamak için kritik bir kaynaktır. Bu yazıda, esnaf kredisi almanın yollarını, dikkat edilmesi gereken noktaları ve bu sürecin avantajlarını detaylı bir şekilde inceleyeceğiz.Esnaf Kredisi Nedir?Esnaf...

Ev Hanımları Kredi Alabilir mi?

Sorusu, birçok ev hanımının merak ettiği bir konudur. Bu makalede, ev hanımlarının kredi alma süreci, gerekli belgeler, kredi türleri ve bankaların yaklaşımı hakkında kapsamlı bilgiler sunulacaktır. Ayrıca, ev hanımlarının finansal durumlarını nasıl iyileştirebileceğine...

Çalışmayanların Finansal Güvence Altına Alınması İçin Yapılması Gerekenler

Çalışmayan bireylerin finansal güvence sağlaması, günümüz ekonomik koşullarında büyük bir önem taşımaktadır. Bu makalede, çalışmayan bireylerin finansal güvence elde etmek için atması gereken adımlar, mevcut destekler ve etkili stratejiler detaylı bir şekilde ele alınacaktır.Finansal...

Arsa ve Gayrimenkul Projelerinde Kredi Kullanımı

Bu makalede, arsa ve gayrimenkul projelerinde kredi kullanımının detayları, avantajları ve dikkat edilmesi gereken noktalar ele alınacaktır. Kredi, gayrimenkul yatırımlarını finanse etmek isteyen yatırımcılar için önemli bir araçtır. Ancak, doğru bilgi ve hazırlık ile...